∆¿¬€£∫‘ı√¥ø¥–¬π…°∞≤ª∞‹°±±‰°∞±ÿ∞‹°±

°°°°–¬ƒÍ“‘¿¥£¨…œ ––¬π…“ª∞Î ◊»’∆∆∑¢£¨∞¥ƒø«∞µƒ –≥°º€Õ≥º∆£¨æ≈≥…◊Û”“µƒ–¬π…∂º“—æ≠µ¯∆∆∑¢––º€°£–¬π…‘⁄∂˛º∂ –≥°…œ∆∆∑¢£¨…ı÷¡∑¢––≤ª≥ˆ»•£¨ª·∂‘ƒ‚…œ –π´Àæ∫Õ±£ºˆ…Ãππ≥…◊Ó÷±Ω”µƒ‘º ¯£¨–¬π…∑¢––µƒ°∞»˝∏fl°±Œ “≤”–Õ˚”≠»–∂¯Ω‚

°°°°≥§∆⁄“‘¿¥£¨–¬π…“ª÷± ‹µΩ∏˜¬∑◊ Ω◊∑≈ı°£»ª∂¯£¨Ω҃Ͱ∞–¬π…≤ª∞‹°±µƒ¿˙ ∑æ≠—Ⱥ∏∫ı“—±‰≥…¡À°∞–¬π…±ÿ∞‹°±

°°°°Ω¯»Î–¬ƒÍ£¨Aπ… –≥°≥ˆœ÷¡À∂‡ƒÍ¿¥◊ÓŒ™√Õ¡“µƒ“ª≤®–¬π…°∞∆∆∑¢°±≥±°£

°°°°1‘¬25»’£¨¥¥“µ∞”≠¿¥ÃÏ»“«∆˜°¢∂´∑Ωπ˙–≈°¢µœÕ˛ ”—∂°¢ÕÚ¥Ô–≈œ¢∫ÕÃÏÍ…–¬≤ƒµ»5÷ª–¬π…π“≈∆Ωª“◊°£’‚5÷ª–¬π…÷–£¨”–4÷ª“ªø™≈ú¥∏ʵ¯∆∆∑¢––º€£¨«“»´ÃÏ≥÷–¯◊fl»ı£¨ ’≈õ¯∑˘æ˘‘⁄10%“‘…œ°£÷ª”–ÃÏÍ…–¬≤ƒ◊fl≥ˆ∂¿¡¢––«È£¨…œ – ◊»’ ’≈ú€Ωœ∑¢––º€…œ’«°£

°°°°≤ªπ˝£¨’‚—˘µƒæ∞œÛ∂‘”⁄Õ∂◊ ’fl¿¥Àµ“—æ≠ «°∞º˚π÷≤ªπ÷°±°£1‘¬18»’£¨∑Á∑∂π…∑›µ»5÷ª–¬π……œ –£¨µ±ÃÏ’‚5÷ª–¬π…ºØð∞∆∆∑¢°±£¨Œfi“ª–“√‚°£∂¯‘⁄¥À«∞µƒ1‘¬13»’£¨∑¢––º€∏fl¥Ô90‘™µƒª™»Ò∑ÁµÁ…œ –∫Û¡¨–¯œ¬µ¯£¨∏¸ «“˝∆∂‡∑Ωπÿ◊¢°£1‘¬25»’£¨ª™»Ò∑ÁµÁ◊ÓµÕÃΩ÷¡70.23‘™£¨Ωœ∑¢––º€“—ÀıÀÆ∂˛≥…°£

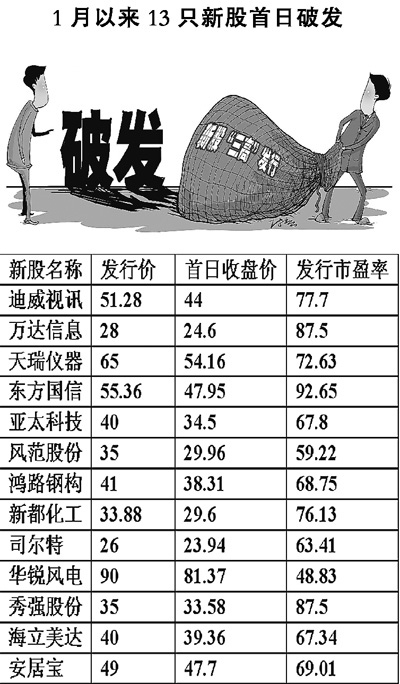

°°°°≥§∆⁄“‘¿¥£¨Aπ… –≥°µƒ–¬π…“ª÷±±ª ”◊˜œ°»±◊ ‘¥£¨ ‹µΩ∏˜¬∑◊ Ω◊∑≈ı°£‘⁄毥Û∂‡ ˝«Èøˆœ¬£¨–¬π……œ –∫Û“≤∂º”–∑˘∂»≤ªµ»µƒ“Áº€£¨¥”∂¯Œ™°∞¥Ú–¬°±Õ∂◊ ’fl¥¯¿¥≤ª∑∆µƒŒfi∑Áœ’ ’“Ê°£»ª∂¯£¨¥”Ω҃͵ƒ«Èøˆø¥£¨°∞–¬π…≤ª∞‹°±µƒ¿˙ ∑æ≠—È£¨º∏∫ı“—±‰≥…¡À°∞–¬π…±ÿ∞‹°±°£Õ≥º∆œ‘ 棨ῼ҃œ –µƒ–¬π…÷–£¨°∞∆∆∑¢°±“—æ≠≥…Œ™¥Û∏≈¬ ¬º˛°£Ωÿ÷¡1‘¬25»’£¨Ω͓҃—…œ –26÷ª–¬π…£¨…œ – ◊»’º¥∆∆∑¢µƒ∂‡¥Ô13÷ª£¨’º±»¥ÔµΩ50%°£∂¯∞¥ƒø«∞µƒ –≥°º€º∆£¨æ≈≥…◊Û”“µƒ–¬π…∂º“—æ≠µ¯∆∆∑¢––º€°£

°°°°≥÷–¯µƒæfi∂Ó»⁄◊ £¨‘Ÿº”…œ∂Ã∆⁄ –≥°◊ Ω√Ê≥‘ΩÙ£¨ «’‚¥Œ–¬π…ºØ÷–∆∆∑¢µƒ÷˜“™‘≠“Ú

°°°°µ±«∞£¨À‰»ªæ≠º√‘ˆÀŸ«ø梣¨…ı÷¡≥¨≥ˆ»À√«‘§∆⁄£¨µ´±ª≥∆◊˜æ≠º√°∞«Á”ͱ̰±µƒπ… –≤¢Œ¥ΩÙ∏˙æ≠º√◊fl ∆…œ’«°£œ‡∂‘∂¯—‘£¨◊ Ω√Ê∂‘π… –µƒ”∞œÏ∏¸Œ™√˜œ‘£¨ΩÙÀı’˛≤flµƒ‘§∆⁄“—æ≠≥…Œ™—π÷∆ –≥°…œ––µƒ◊Ó÷ÿ“™“ÚÀÿ°£Œ¥¿¥“ª∂Œ ±º‰£¨ª˘”⁄∫Íπ€æ≠º√ ˝æ›∑÷Œˆµ√≥ˆµƒªı±“’˛≤fl‘§∆⁄»‘Ω´≥…Œ™◊Û”“ –≥°◊fl ∆µƒπÿº¸“ÚÀÿ°£

°°°°œÊ≤∆÷§»Ø—–æøÀ˘∑÷Œˆ ¶–Ïπ„∏£»œŒ™£¨∏fl –”ج °¢∏fl∑¢––º€°¢≥¨∏flƒººØ±»¿˝µƒ–¬π…∑¢––£¨±ÿ»ª¥¯¿¥∆∆∑¢µƒΩ·π˚°£≥÷–¯µƒæfi∂Ó»⁄◊ £¨‘Ÿº”…œ∂Ã∆⁄ –≥°◊ Ω√Ê≥‘ΩÙ£¨ «’‚¥Œ–¬π…ºØ÷–∆∆∑¢µƒ÷˜“™‘≠“Ú°£

°°°°◊‘2009ƒÍ6‘¬–¬“ª¬÷–¬π…∑¢––ÃÂ÷∆∏ƒ∏Ô∆Ù∂Ø“‘¿¥£¨”…”⁄–¬π…∂®º€ª∑Ω⁄µƒ –≥°ªØ£¨–¬π…∑¢––º€∏Ò≥÷–¯◊fl∏fl°£2010ƒÍ11‘¬1»’£¨º‡π‹≤ø√≈Õ∆≥ˆ–¬π…∑¢––ÃÂ÷∆µ⁄∂˛Ω◊∂Œµƒ∏ƒ∏ԥΠ©£¨∆‰÷–’Î∂‘÷––°≈Ãπ…∆±≤…»°¡À“ª–©”–’Î∂‘–‘µƒ¥Î ©°£≤ªπ˝£¨–¬π…∑¢––º€∏Ò≤¢Œ¥“Ú¥Àµ√µΩ∂Ù÷∆°£

°°°°“µƒ⁄»À ø∑÷Œˆ£¨‘⁄ƒø«∞µƒ–¬π…∑¢––÷∆∂»œ¬£¨À‰»ª∂˛º∂ –≥°¥Ú–¬ ’“ʱª—πÀı¡À£¨µ´∑¢––∂®º€»¥‘Ω¿¥‘Ω∏fl°£¥”…œ –π´Àæ∫Õ÷–ΩȪ˙ππµƒΩ«∂»ø¥£¨◊‘»ª «œ£Õ˚∏flº€∑¢––£¨µ´”…”⁄»±∑¶œ‡”¶µƒ –≥°‘º ¯£¨Õ∂◊ ’fl“ª∑Ωµƒ“‚‘∏√ª”–µ√µΩ≥‰∑÷±Ì¥Ô£¨¥”∂¯ π¿˚“ÊÃÏ∆Ω«„œÚ∑¢––»À“ª∑Ω°£“Ú¥À£¨–¬π…∑¢––ª˙÷∆»‘»ª–Ë“™Ω¯“ª≤ΩµƒÕÍ…∆°£

°°°°¥ÀÕ‚£¨≥§∆⁄“‘¿¥–Œ≥…µƒ°∞∑Í–¬±ÿ¥Ú°±°¢–¬π…Œfi∑Áœ’µƒÀºŒ¨œ∞πfl£¨“≤÷˙Õ∆¡À“ªº∂ –≥°º€∏Òµƒ≤ª∂œ∏fl∆Û°£æ°π‹Ω¸∆⁄–¬π…∆µ∆µ∆∆∑¢£¨µ´’‚“ªÀºŒ¨“¿»ª’ºæ›÷˜¡˜°£“‘…œ÷‹∑¢––µƒ¥Û÷«ª€Œ™¿˝£¨÷–«©¬ ΩˆŒ™1.82%£¨Àµ√˜–¬π…∑¢––“¿»ª ‹µΩ◊∑≈ı°£

°°°°Õ∂◊ ’fl”¶∂‘–¬π…Ω¯––∫œ¿Ìπ¿÷µ£¨ƒ«÷÷≤ª±Ê”≈¡”°¢∑Í–¬±ÿ¥Úµƒ√§ƒøÕ∂◊ ––Œ™”¶µ±∏ƒ±‰

°°°°¥”ª˝º´µƒΩ«∂»ø¥£¨–¬π…¥Û¡øµƒ∆∆∑¢£¨Ω´”–¿˚”⁄ –≥°‘º ¯¡¶µƒÃ·∏fl°£–Ïπ„∏£»œŒ™£¨»Áπ˚–¬π…‘⁄∂˛º∂ –≥°…œø™≈ú¥∆∆∑¢£¨…ı÷¡∑¢––≤ª≥ˆ»•£¨‘Ú∂‘ƒ‚…œ –π´Àæ∫Õ±£ºˆ…Ãππ≥…◊Ó÷±Ω”µƒ‘º ¯£¨–¬π…∑¢––µƒ°∞»˝∏fl°±Œ “≤”–Õ˚”≠»–∂¯Ω‚°£

°°°°◊®º“÷–—£¨‘⁄–¬π…¡¨¡¨∆∆∑¢µƒ«Èøˆœ¬£¨…Íπ∫ ’“ʵƒŒ»∂®–‘√˜œ‘œ¬Ωµ£¨Õ∂◊ ’fl‘⁄…Íπ∫–¬π… ±”¶µ±±£≥÷◊„πªΩ˜…˜£¨Ω·∫œ∑¢––π´Àæª˘±æ√Ê°¢◊ Ω≥…±æ◊¥øˆ£¨∂‘–¬π…Ω¯––∫œ¿Ìπ¿÷µ£¨≤¢“‘¥ÀŒ™“¿æ›∂‘–¬π…◊˜—œ∏Òµƒ—°‘Ò£¨ƒ«÷÷≤ª±Ê”≈¡”°¢∑Í–¬±ÿ¥Úµƒ√§ƒøÕ∂◊ ––Œ™”¶µ±∏ƒ±‰°£

°°°°¥”¿˙ ∑…œø¥£¨–¬π…µƒºØ÷–∆∆∑¢£¨Õ˘Õ˘“‚Œ∂◊≈ –≥°µ◊≤øµƒµΩ¿¥°£Ω¸∆⁄Aπ… –≥°≥÷–¯œ¬µ¯£¨–¬π…°∞∆∆∑¢°±≥± «∑Ò“≤“‚Œ∂◊≈π… –º¥Ω´º˚µ◊£ø∂‘¥À£¨”– –≥°»À ø∑÷Œˆ£¨“‘«∞–¬π…∑¢–– –”ج ≤ª∏fl£¨»Áπ˚≥ˆœ÷∆∆∑¢£¨±Ì√˜∂˛º∂ –≥°“—º´Œ™µÕ√‘°£¥”ƒø«∞µƒ«Èøˆø¥£¨∆∆∑¢µƒ–¬π… –”ج ¥Û∂‡»‘‘⁄50±∂÷Æ…œ£¨’‚“ªµ„”Γ‘Õ˘“—”–∫‹¥Û≤ªÕ¨°£

°°°°±æ±®º«’fl –Ì÷æ∑Â

≤Œ”Ϊ•∂Ø(0) ≤Œ”Ϊ•∂Ø(0) |

°æ±‡º≠:º÷“‡∑Ú°ø |

-

----- ÷§»Ø∆µµ¿æ´—° -----

- °§÷–º‰º€µ˜±·146µ„ ª˙ππ:Œ¥¿¥»À√Ò±“»‘”––°∑˘…˝÷µø’º‰

- °§œ’◊ ≥÷π…¬∑œflÕº∆ÿπ‚£∫∏¸«‡Ì˘“¯––π…

- °§»À√Ò±“∂‘√¿‘™ª„¬ ÷–º‰º€Œ™6.7055‘™ …œµ˜139∏ˆª˘µ„

- °§∂‡œ≤∞Æ µøÿ»Àº∆ªÆ◊™»√π…»®£¨ªÚΩ´ÕÀ≥°

- °§≈¶‘º…Ã∆∑Ωª“◊À˘ª∆Ω∆⁄ªı –≥°6‘¬ª∆Ω∆⁄º€3»’œ¬µ¯

- °§ª¶÷∏‘Á≈Ã’µ¥’«0.23% ◊‘√≥∏€∏≈ƒÓ¡Ï’««¯øÈ¡¥∏≈ƒÓ◊fl»ı

- °§5º“…œ –œ’∆Û∑¢≤ºƒÍ∂»“µº®±®∏Ê °∞ø∆ºº°±≥…Œ™πÿº¸◊÷

- °§3‘¬∑›≥¨æ≈≥…QDIIª˘Ω…œ’« ª„ÃÌ∏ª∞‘∆¡’«∑˘∞Ò«∞10√˚

- °§≤ª…·¬√∞ƒ¥Û–‹√®ªÿπ˙£°∞ƒ¥Û¿˚—«Ω´◊‚∆⁄—”≥§5ƒÍ

- °§¿˙ ±3ƒÍøÁ‘Ω33π˙ ∫…¿ºƒ–◊”ÕÍ≥…µÁ∂Ø≥µª∑«Ú÷Ƭ√

- °§∑¬fi¿Ô¥Ô÷›π˙º“≤∂ªÒæfiÚ˛ ≥§∂»≥¨5√◊Ã⁄”–73ø≈µ∞

- °§∏£‘≠∞Æ∆Ω∞≤≤˙œ¬∂˛Ã• ¿œπ´Ω≠∫ÍΩ‹œ≤…π“ªº“Àƒø⁄(Õº)

- °§º”ƒ√¥Û“ª≤һƓڪ·ª≠ª≠◊fl∫Ï ª≠◊˜“— €≥ˆ”‚231∑˘

- °§º””Õ«πŒ¥ ’Àæª˙º›≥µ∂¯»• º””Õ’æ…œ—›æ™ªÍÀ≤º‰

- °§∆Ø—Ûπ˝∫£µƒ°∞—Û√¿∫ÔÕı°±£∫∞—æ©æÁ≥™∏¯ ¿ΩÁÃ˝

- °§Ω∫∂´¡“ ø¡Í‘∞»Îø⁄¿¨ª¯±Èµÿ°¢Õ£≥µ¬“ ’∑—£øπŸ∑Ωªÿ”¶

- °§Ω·ªÈ¬ Ωµ¿ÎªÈ¬ …˝ «∂¿¡¢“‚ ∂·»∆ªπ «∑øº€Ã´πÛ£ø

- °§Õ¯∫σ͖Ω∞ŸÕÚ£ø –≥°µ˜≤È£∫Ωˆ20%µƒÕ∑≤øÕ¯∫Ï‘⁄◊¨«Æ

- «∞π˙º ∞¬ŒØª·÷˜œØ»¯¬Ì¿º∆Ê ≈ ¿

- Õº£∫∏flæ´º‚æØ”√≤˙∆∑∫Õºº ı¡¡œ‡æ©≥«

- Õº£∫∞¬ŒØª·…œµƒ»¯¬Ì¿º∆Ê

- ”Ò ˜µÿ’‘÷«¯“ª“π∑Á—© øπ’滑÷±∂º”ºËƒ—(...

- Õº£∫∏flæ´º‚æØ”√≤˙∆∑∫Õºº ı¡¡œ‡æ©≥«(2)

- Õº£∫∏flæ´º‚æØ”√≤˙∆∑∫Õºº ı¡¡œ‡æ©≥«(3)

- Õº£∫∏flæ´º‚æØ”√≤˙∆∑∫Õºº ı¡¡œ‡æ©≥«(4)

- Õº£∫∏flæ´º‚æØ”√≤˙∆∑∫Õºº ı¡¡œ‡æ©≥«(5)

- Õº£∫∏flæ´º‚æØ”√≤˙∆∑∫Õºº ı¡¡œ‡æ©≥«(6)

- Õº£∫∏flæ´º‚æØ”√≤˙∆∑∫Õºº ı¡¡œ‡æ©≥«(7)

- »’œµ∆˚≥µ«∞∆fl∏ˆ‘¬‘⁄ª™œ˙¡øΩ¸200ÕÚ¡æ ƒÊ...

- °æÕºøØ°ø√˙º«¿˙ ∑ ƒ™Õ¸¿œ±¯

- °∞9.3°±¥Û‘ƒ±¯»´¡˜≥Ã∆ÿπ‚ °∞Ω⁄ƒøµ•°±…œ...

- π˙º ”Õº€–◊√Õ∑¥µØ π˙ƒ⁄∆˚≤Ò”Õº€∏Ò¡˘¡¨µ¯

- 30À̓–◊”¬˙¡≥÷ÂŒ∆»Á80ÀÍ¿œÕ∑ “¯––»°«Æ...

- ∞ŸÀÍøπ»’¿œ±¯Ω؃‹

- ∫”ƒœ500ƒ∂◊غ⁄ ’ªÒ‘⁄º¥±ª«ø≤˘ »Œ–‘»«√Ò‘π

- °∞◊ӱ؅À◊˜Œƒ°±∑¢≤º’fl“—ªÿº“ ≥∆÷ª «≈‰∫œµ˜...

- ÷–π˙≥µ∆Û±»—«µœ¥øµÁ∂Ø¥Û∞Õ¡¡œ‡∞ÕŒ˜ •±£¬fi≥µ’π

- °∞œ÷≥°÷∏»œ°±±‰°∞”ŒΩ÷ æ÷⁄°± œ”∑∏»®¿˚“™≤ª...

Copyright ©1999-2024 chinanews.com. All Rights Reserved